- 政策解讀

- 經濟發展

- 社會發展

- 減貧救災

- 法治中國

- 天下人物

- 發展報告

- 項目中心

國際金融危機再“轉段” 新興市場國家要留神

關鍵詞: 主權 國際金融危機 債務危機 國家債務 新興市場 債務負擔率 經濟學家 實體經濟 封閉經濟 金融時報

|

|

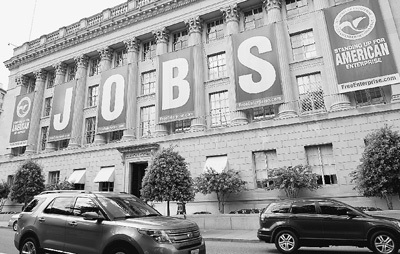

美國勞工部今年8月公布的數據顯示,7月份美國非農部門新增就業崗位16.2萬個,失業率從前一個月的7.6%降至7.4%,是2008年12月以來的最低值。圖為懸掛“工作”字樣橫幅的美國商會大樓。

新華社發

印度尼西亞中央統計局今年5月宣布,受出口和政府支出增速放緩影響,印尼2013年前三個月經濟增速降至6.02%,為兩年來的最低點。圖為建筑工人在印度尼西亞首都雅加達一處工地上施工。

新華社發

2008年9月15日,美國雷曼兄弟公司宣布申請破產保護。以此為標志,一場波及全球的金融危機爆發。5年過去了,風險和應對仍在路上

如果對國際金融危機過去5年的發展歷程進行階段劃分,第一階段可稱為私人債務危機階段。這一階段的突出標志是金融機構喪失了償債能力,進而也喪失了融資功能,實體經濟必然地陷入蕭條。以美國為例,在雷曼兄弟破產后,聯邦政府不得不推出高達7000億美元的問題資產救助計劃(TARP)基金,對陷入困境的金融機構進行救助。這種救助客觀上避免了“大蕭條”的重演。

第二階段是主權債務危機階段。政府對金融機構救助在取得積極效果的同時,私人債務危機也完成了向主權債務危機的過渡。這一過渡被人們戲稱為“私人債務國家化”,其標志性事件是歐洲債務危機與美國債務上限之爭。伴隨美日歐全面實施量化寬松政策,主權債務危機得到了有效緩解。目前,國際金融危機正在從第二階段向第三階段過渡,即解決主權債務階段,美聯儲已經著手考慮退出量化寬松政策。

正是在此意義上,國際金融危機已經走出低谷。其突出標志,一是美國、英國、德國等大國的房地產市場,無論是房屋價格、租金,還是銷售量、房屋開工率等,都已經開始觸底回升。按照英國《經濟學家》的房屋價格指數,截止到2013年年中,美國、英國、德國的價格指數比一年前分別上升了12.1%、3.9%和5.1%。房地產市場的回升為家庭與金融機構改善資產負債狀況奠定了基礎。二是發達國家股票市場大多已經恢復或超過金融危機爆發前的最高點。三是除了歐元區外,多數發達國家的實體經濟已經明顯復蘇。

迄今為止,發達國家政府通過金融救助完成了私人債務危機階段向主權債務危機階段的過渡,但這并不意味著真正解決了債務問題。相反,它只是把私人債務轉嫁到政府身上。自金融危機爆發以來,幾乎所有發達國家的主權債務負擔率(主權債務占GDP的比重)都呈現大幅上升之勢。現實中,我們看到真正演變為主權債務危機的只有歐元區。實際上,美國和日本同樣存在主權債務危機的風險。按照主權債務負擔率看,許多歐元區國家這一指標不僅低于美國,更遠低于日本。美國之所以沒有爆發主權債務危機主要得益于美元的世界貨幣地位,即美國可以采用量化寬松政策不斷增發新債來償還舊債,而不需要擔心國債收益率上升。日本的國債持有者以本國投資者為主,很大程度上可以免受國際投資者的沖擊。

理論上,由于主權債務危機風險仍然存在,發達國家尚未擺脫國際金融危機,但這并不意味著它們會像前兩個階段那樣經濟完全受制于金融危機的制約。其出路有兩個:一是隨著實體經濟的持續復蘇,年度赤字率(財政赤字額占GDP的比重)開始下降,主權債務負擔率開始趨于穩定。例如,2013年5月美國國會預算辦公室把本年度赤字率從2月份估計的5.3%下調到4.0%,而在2009年這一比例曾達到10.1%。另一條出路是伴隨量化寬松政策與低利率政策,推高通貨膨脹率,最終把主權債務消化掉。在金融危機爆發之初,就有經濟學家預言,發達國家政府第一步需要實現的目標是“私人債務國家化”,第二步需要實現的目標是“國家債務國際化”。

對于美國和歐洲國家來講,實現這種目標不僅是必要的,而且是可行的。2011年國際貨幣基金組織在其《世界經濟展望》曾經分析了歷史上發達國家解決主權債務危機的經驗。其中,一種選擇是通過緊縮財政支出,依靠經濟增長增加財政收入最終消化主權債務。一戰后的英國是一個典型的案例。另一種選擇是通過提高通脹率把主權債務轉嫁出去,二戰后的美國就是這樣做的。眾所周知,英國由此喪失了世界霸主的地位,而美國由此確立了世界霸主的地位。與歷史上的主權債務危機相比,現在的發達國家主權債務中外國投資者持有的比例更高。只要能夠推高通脹率,發達國家的主權債務負擔率就可以近乎無成本地降低到正常水平。

近來,發達國家政府、經濟學家,包括國際經濟組織在內對陷入主權債務危機的南歐國家的一致建議是不要選擇緊縮財政的出路。9月12日一名美國經濟學家在英國《金融時報》發表了一篇題為“別押注美聯儲不會推高通脹”也許能為此提供另一個注腳。

在傳統的資本主義封閉經濟體系中,消費不足與經濟危機源于不合理的資本與勞動分配機制。而在全球經濟體系中,不合理的資本與勞動分配機制不再簡單地表現為一國之內的資本家與工人之間的關系上,而是表現為發達國家與發展中國家之間的關系上。在這里,國與國之間的利益分配不僅取決于國際競爭力,而且還取決于國際分工背后的規則與制度。發達國家通過主導國際分工的秩序從而決定了全球財富的分配,討論國際金融危機的成因不能脫離國際分工的秩序與財富分配機制,這是經濟全球化時代經濟危機的新發展。

考慮到美國實體經濟開始步入可持續的發展道路,日本的“安倍經濟學”開始提振投資者的信心,歐洲債務危機趨于穩定,發達國家未來將面臨退出量化寬松政策的選擇。從發達國家的角度來看,這是一種合理選擇;但從新興經濟體的角度看,這可能會誘發新的風險。在金融危機爆發之前,新興經濟體的高速增長吸引國際資本源源不斷地流入,同時也推高了這些國家的資產價格。金融危機爆發后,由于迅速采取了大規模經濟干預政策,這些國家的資產價格并未出現真正調整。在實體經濟率先復蘇的背景下,國際資本繼續流入。

近來,這些國家的經濟增長勢頭已經放慢。倘若發達國家經濟在進入可持續復蘇軌道之際退出量化寬松政策,國際資本流動的方向就有可能發生逆轉。今年上半年新興經濟體股市、匯市集體走弱已經證明了這種風險的存在。一旦這種風險成為現實,在金融危機的第三階段新興經濟體將會成為遲來的受害者。這是各國決策者必須關注的一大挑戰。